清空記錄

歷史記錄

取消

清空記錄

歷史記錄

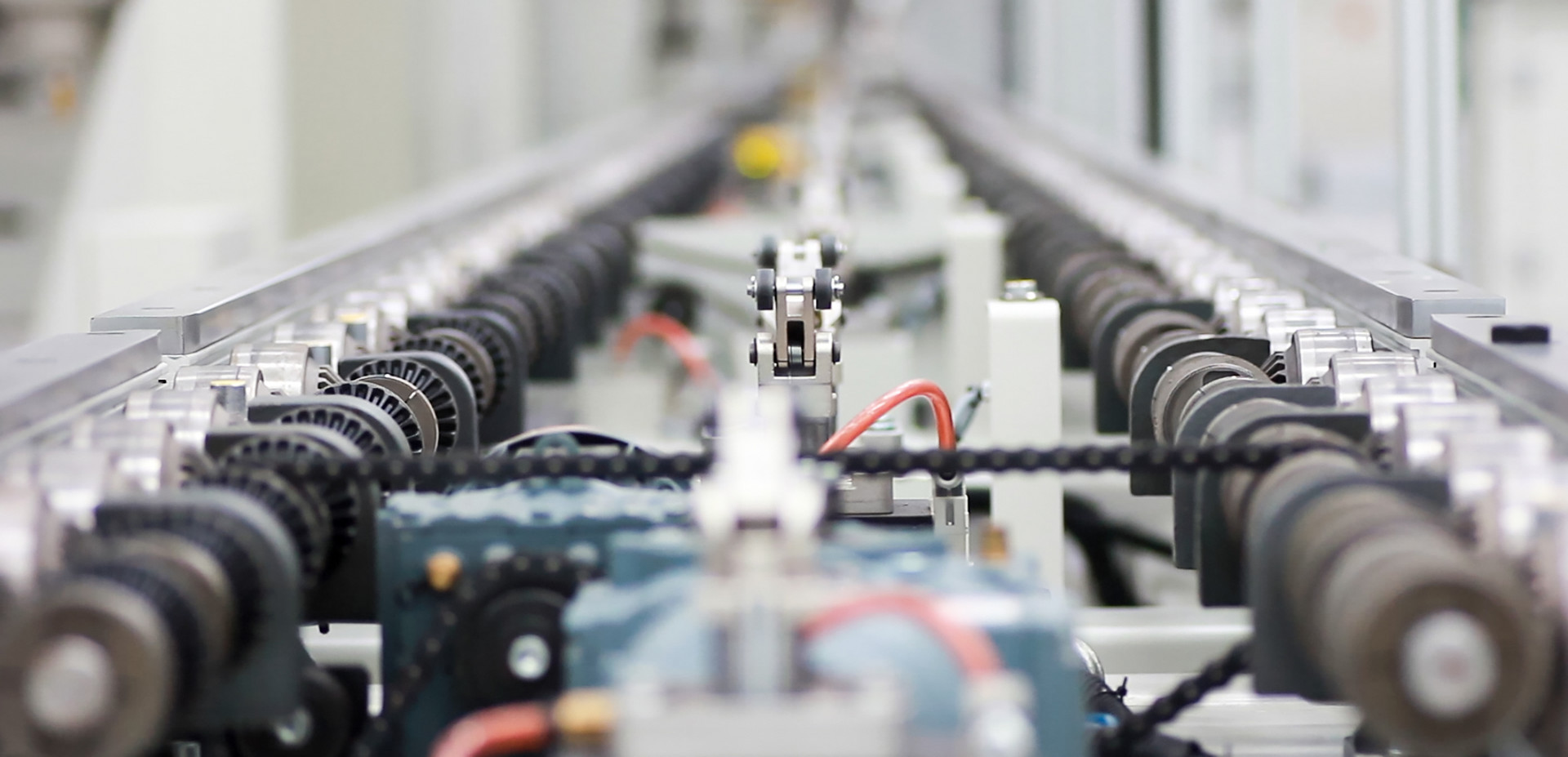

2022年下半年電機出口增速加快,中國制造再上新臺階

??受多種因素影響,今年以來,中國電機產(chǎn)品出口額增速放緩。中國機電產(chǎn)品進出口商會電工產(chǎn)品分會秘書長張森預(yù)計,在國家多項扶持政策的指引下,下半年中國電機產(chǎn)品出口額增速將略高于上半年,全年中國電機產(chǎn)品出口額將同比增長10%~12%左右。

??中國海關(guān)總署統(tǒng)計數(shù)據(jù)顯示,2022年1~7月,中國電機產(chǎn)品出口額約129.4億美元,同比增長11.4%。“2022年1-7月,美國、德國、日本、意大利、韓國、越南、印度、墨西哥、印度尼西亞、泰國是中國電機類產(chǎn)品出口的目的地,共占中國電機類產(chǎn)品出口總額46.3%。”張森表示。

??“今年以來,中國中小型電機出口額保持較快增長,微電機出口額有所下降。”張森表示。數(shù)據(jù)顯示,今年前7個月,中國中小型電機產(chǎn)品出口額68.0億美元,同比增長18.3%;中國大電機出口額6.7億美元,同比增長12.2%;發(fā)電機組出口額穩(wěn)步增長,出口額33.7億美元,同比增長4.6%;微電機出口額同比增長0.2%至20.5億美元。

??當前,電機外貿(mào)企業(yè)與其他外貿(mào)企業(yè)一樣面臨著多重挑戰(zhàn),今年以來國家出臺了多項舉措,助力企業(yè)紓困解難。

??在出口退稅方面,2022年4月,為助力外貿(mào)企業(yè)緩解困難、促進進出口平穩(wěn)發(fā)展,十部門聯(lián)合發(fā)布了《關(guān)于進一步加大出口退稅支持力度促進外貿(mào)平穩(wěn)發(fā)展的通知》提出進一步加大助企政策支持力度,進一步提升退稅辦理便利程度,進一步優(yōu)化出口企業(yè)營商環(huán)境。

??在產(chǎn)業(yè)政策方面,2022年6月,工信部等六部門印發(fā)《工業(yè)能效提升行動計劃》,提出實施電機能效提升行動。鼓勵電機生產(chǎn)企業(yè)開展性能優(yōu)化、鐵芯高效化、機殼輕量化等系統(tǒng)化創(chuàng)新設(shè)計,優(yōu)化電機控制算法與控制性能,加快高性能電磁線、稀土永磁、高磁感低損耗冷軋硅鋼片等關(guān)鍵材料創(chuàng)新升級。推行電機節(jié)能認證,推進電機高效再制造。推動使用企業(yè)開展設(shè)備能效水平和運行維護情況評估,科學(xué)細分負載特性及不同工況,加快電機更新升級。

??張森認為,近年來,電機行業(yè)受到高度重視和國家產(chǎn)業(yè)政策的重點支持。國家陸續(xù)出臺了多項政策,為工業(yè)電機行業(yè)的發(fā)展提供了明確、廣闊的發(fā)展前景。受到政策的推動影響,電機制造行業(yè)將向著高效綠色的方向轉(zhuǎn)變。

??工業(yè)電機行業(yè)競爭激烈,產(chǎn)業(yè)鏈有望實現(xiàn)國產(chǎn)替代

??國內(nèi)工業(yè)電機行業(yè)生產(chǎn)廠商眾多,主要集中分布在華東地區(qū),其中江蘇省較多,占比達15.6%。從競爭情況來看,現(xiàn)階段工業(yè)電機市場競爭主要體現(xiàn)在產(chǎn)品的技術(shù)含量、價格、制造裝備的自動化水平和生產(chǎn)規(guī)模等方面,行業(yè)呈現(xiàn)梯隊化競爭格局。一梯隊是以西門子、ABB等為主的外資工業(yè)電機生產(chǎn)商,其經(jīng)驗豐富、產(chǎn)品成熟,銷售覆蓋范圍廣,占據(jù)我國工業(yè)電機市場。第二梯隊包括匯川、臺達、臥龍、大洋等本土生產(chǎn)商和日立、東芝等日系生產(chǎn)商。第三梯隊以中小企業(yè)為主,中小企業(yè)主攻低端市場,所生產(chǎn)的產(chǎn)品價格低廉,穩(wěn)定性差。

??由于市場機制不完善,工業(yè)電機行業(yè)的價格競爭較為激烈,已對行業(yè)的良性發(fā)展帶來不利的影響。隨著國家供給側(cè)產(chǎn)業(yè)政策的推行、市場優(yōu)勝劣汰作用的顯化以及行業(yè)進入壁壘的進一步強化,價格競爭影響逐步弱化。加之近年來本土廠商間并購整合與資本運作日趨頻繁,正不斷向一梯隊進發(fā),行業(yè)競爭格局將被重新構(gòu)建,部分具有較強競爭優(yōu)勢的企業(yè)必將崛起,產(chǎn)業(yè)鏈各環(huán)節(jié)有望持續(xù)實現(xiàn)國產(chǎn)替代。

??節(jié)能電機+核用電機需求放量

??中小型電機行業(yè)平穩(wěn)發(fā)展,2020 年市場規(guī)模達 656.6 億元,CAGR 5=1.04%。“十三五” 期間,中國經(jīng)濟邁入高質(zhì)量發(fā)展新常態(tài),電機行業(yè)也隨之進入相對平穩(wěn)發(fā)展階段。2020 年中小電機行業(yè)銷售收入達 656.6 億元,CAGR 5=1.04%;工業(yè)總產(chǎn)值達 627.1 億元,CAGR 5=2.07%。

??競爭加劇推動落后產(chǎn)能出清,馬太效應(yīng)持續(xù)顯現(xiàn)。①伴隨下游需求穩(wěn)定+行業(yè)競爭加劇, 電機制造行業(yè)利潤率明顯下滑,2015-2017 年電機制造業(yè)銷售利潤率均值由 14.7%下滑至 3.6%。同時,2016-2019 年行業(yè)銷售利潤較低值連續(xù) 4 年為負,推動落后產(chǎn)能持續(xù)出清。 ②中小型電機行業(yè)馬太效應(yīng)顯現(xiàn),在中小型電機行業(yè)協(xié)會 64 家企業(yè)中,2020 年利潤總額 超過 6000 萬元的企業(yè)達 17 家,較 2016 年增加 6 家。

??中小電機行業(yè)產(chǎn)業(yè)結(jié)構(gòu)持續(xù)升級,主要產(chǎn)品逐步從普通電機向特種電機過渡。伴隨 中國能源結(jié)構(gòu)轉(zhuǎn)型及工業(yè) 4.0 的推進,中國電機行業(yè)逐步由過去以同質(zhì)化普通電機為主過 渡到以特種產(chǎn)品為主,以高附加產(chǎn)品引導(dǎo)市場。站在目前的時間節(jié)點,我們推薦中 小型電機行業(yè)的三個細分賽道:

??節(jié)能高效電機:作為工業(yè)設(shè)備的“心臟”,電機是用電大戶,2020 年中小型電機用電 量占工業(yè)用電量的 60%以上。“雙碳”背景下,高能耗行業(yè)低碳轉(zhuǎn)型,倒逼電機更新?lián)Q 代,帶動高效節(jié)能電機需求放量。同時 2021 年電機新國標實施以及兩部門聯(lián)合制定 高效節(jié)能電機目標,2023 年中國高效節(jié)能電機市場規(guī)模有望突破 450 億元。

??三代核電電機:2021 年文件提出“積極”發(fā)展核電,中國核電有望在“十 四五”期間迎來密集建設(shè)期,我們預(yù)計 2021-2025 年中國年均核準 6-8 臺自主三代核 電機組,帶動核電電機每年新增約 1 億元需求。

??高溫氣冷堆主氦風(fēng)機:高溫氣冷堆熱效率高,制氫成本接近化石能源制氫和焦爐煤 氣提氫,商用前景廣闊。主氦風(fēng)機作為高溫氣冷堆的動力設(shè)備,120 萬千瓦機組 對應(yīng)主氦風(fēng)機價值量高達 5.5 億元。伴隨 2021 年 9 月石島灣項目臨界,高溫氣 冷堆規(guī)模商用有望啟動,主氦風(fēng)機需求有望逐步打開。

??電動汽車電機市場規(guī)模攀升

??根據(jù)2020年車輛采購招標信息,相較同類型的燃油車,燃料電池物流車成本增加了64萬元。其中,燃料電池汽車新增成本集中在燃料電池系統(tǒng)和氫能系統(tǒng)。燃料電池系統(tǒng)售價約1.8萬元/kW,氫瓶約3萬元/個,燃料電池系統(tǒng)功率30kW,使用3個氫瓶,共計約63萬元。電機價格與燃油車型相同,在1.5萬元/個。

??從混合動力汽車來看,目前微混動力車產(chǎn)品中電驅(qū)動系統(tǒng)(電池+電機/轉(zhuǎn)換器等)占總動力系統(tǒng)成本的48%;而更接近純電動車的插電式混合動力汽車(PHEV)中電驅(qū)動系統(tǒng)的成本占比在50%-70%,是燃油系統(tǒng)的兩倍有余。

??與純電動汽車不同的是,插電式混合動力汽車動力系統(tǒng)由燃油驅(qū)動系統(tǒng)以及電力驅(qū)動系統(tǒng)兩部分構(gòu)成,根據(jù)PHEV40的成本價值構(gòu)成,燃油驅(qū)動系統(tǒng)成本占動力系統(tǒng)成本的46%,電力驅(qū)動系統(tǒng)成本占動力系統(tǒng)成本的54%,結(jié)合電機占動力系統(tǒng)成本的比例得出,插電式混合動力汽車電機成本約占總成本的3.5%。

??結(jié)合純電動車、燃料電池汽車與混合動力汽車歷年產(chǎn)量、成本結(jié)構(gòu)占比、電動車用電機單價等數(shù)據(jù),再結(jié)合每輛車平均匹配1.1臺電動機的比例,分別得出純電動車、燃料電池汽車與混合動力汽車用電機市場規(guī)模。2020年,純電動車、燃料電池汽車與混合動力汽車用電機市場規(guī)模分別為131億元、0.17億元以及23億元,合計市場規(guī)模為154億元。

??電機作為電動汽車的關(guān)鍵部件,直接影響整車的動力性及經(jīng)濟性。電動車汽車行業(yè)的發(fā)展將帶動電動汽車用電機行業(yè)的發(fā)展,預(yù)計至2026年,我國純電動車用電機、燃料電池車用電機、混合動力車用電機市場規(guī)模分別達276億元、0.2億元以及49億元,合計電動汽車用電機行業(yè)市場達325億元。

復(fù)制成功

×

瀏覽器自帶分享功能也很好用哦~

瀏覽器自帶分享功能也很好用哦~

瀏覽器自帶分享功能也很好用哦~

瀏覽器自帶分享功能也很好用哦~